手机访问:wap.265xx.com

手机访问:wap.265xx.com在线教育:并非条条大路通罗马

文/刘启雅 理逻

今年疫情突发,在导致餐饮、服装等行业萧条的同时,也成为了部分行业发展的新风口。其中,在线教育行业就在今年实现了快速的突破。

根据中国互联网络信息中心发布的第45次《中国互联网络发展状况统计报告》中的数据,截至2020年3月,我国在线教育用户规模达4.23亿,较2018年底增长2.22亿,占网民整体的46.8%,且2020年的用户增长幅度为近五年来最高。

此外,在线教育行业在资本市场上也备受关注。网经社的报告显示,在线教育2019年融资事件共150起,总融资额115亿元。而今年,仅作业帮和猿辅导的两起融资就合计超120亿元,已经超过去年全年融资额。

去年融资总额还同比下降33%的在线教育,今年却呈现了井喷式发展。这样亮眼的表现自然吸引了越来越多的关注,像BAT这样的流量巨头也纷纷入局在线教育,企图从中分一杯羹。

资本入场和流量加持,必然导致在线教育行业热度进一步提升。然而,热度之下,如何冷静选对细分赛道才是关键。

简单来说,在线教育主要有三个细分赛道,分别为学前教育、K12以及高等教育,学生群体分别对标幼儿、小初高学生以及成年人。其中,高等教育又分为大学教育以及职业教育。

如此多的细分赛道,并非每条都能实现高收益。俗话说的好,“条条大路通罗马”,可是这句话在在线教育这个行业并不适用,选错赛道只会让你离罗马越来越远。那么,我们不妨看看哪一条赛道才是未来最具发展潜力、最有可能通往罗马的那一条。

高等教育:存量竞争下龙头企业优势凸显

高等教育包括大学教育和职业教育两个方面,是目前中国在线教育的市场主体,占整个市场规模的70%左右。之所以有如此大的市场规模,主要是因为高等教育的对象为成人,而成人对于互联网更加熟悉,且自控力强、学习目标比较明确,因此经常借助在线教育参与考证、技术培训等课程。

然而,近年来高等教育的增速却在不断放缓,如何让大象跳舞成为了在线高等教育面临的一大难题。

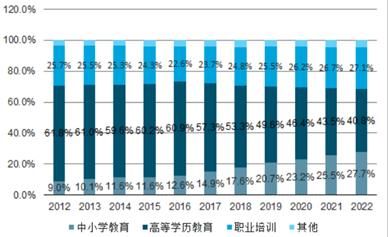

根据艾瑞咨询的数据,早在2012年,高等教育在整个在线教育市场中的占比为87.5%。此后,高等学历教育的占比不断下降,虽然职业培训占比略微上升,产生了一部分抵消作用,但是依然抵挡不住高等教育整体的下降趋势。艾瑞咨询估计,到2022年高等教育的市场占比将下降至67.9%左右。

图一:2012-2022年中国在线教育细分市场结构

在线高等教育的市场规模基数大、增速小,很明显已经进入了存量竞争。然而,这是否意味着企业的增速也会放缓呢?

答案是否定的。

艾瑞数据显示,2017年中国在线教育行业内,年营收TOP4的企业共占据了6.5%的市场份额。如此低的行业集中度,使得在高等教育行业接近饱和的情况下,龙头企业依然有较大的发展空间。

比如国内领先的民办高等教育营销商中国科培,近四年毛利率维持在67%的水平,净资产收益率为20%左右,均处于行业内较高水平。同时,公司还在2019年报中透露,未来将“计划通过策略性物色适合的收购目标,进一步扩大市场渗透率及市场份额。”

对此,国信证券研究认为,中国科培目前无短期借款,现金流充足,未来有足够的能力在外延并购上发力。“我们看好中国科培的发展策略和执行力,以及带来的成熟学校规模优势和扩张空间。”国信研究在报告中写道。

除了扩张市场份额以外,提升客单价也是高等教育企业未来的发展方向之一。

比如国内知名的在线教育企业新东方在线,其60%的业务都来源于大学教育。根据其2020财报,新东方在线在2020财年中,大学教育净总营收人民币641.7百万元,同比增加1.6%;毛利由2019财年的人民币414.5百万元增加5.1%至2020财年的人民币435.7百万元,而利润率由2019财年的65.6%增至2020财年的67.9%,均呈现上升趋势。

众所周知,出国留学业务时新东方在线一个非常重要的板块。可是,为什么在疫情期间出国学生数量减少的同时,新东方在线还能实现盈利的增长呢?这离不开客单价的增长。

新东方在线的财报披露,大学教育业务中,虽然付费学生人次从2019财年的1293下降到2020财年的942,但是每名付费学生的平均开支由2019财年的715元增至2020财年的人民币1222元。对此,新东方在线的解释为,“进一步改善产品结构并集中于定价更高的大学备考及海外备考业务”。可见,重整产品线进行结构调整,进而提升客单价是高等教育企业未来的一个发展突破口。

我们都知道的一个公式是:总收入=付费用户数*客单价。付费用户数可以通过拓宽市场份额来实现,而对产品线进行结构调整可以进一步提高客单价,两者相互作用下,总收入的提高乃是必然。因此,我们有理由认为,在高等教育行业整体进入存量竞争的背景下,龙头企业依旧可以凭借龙头优势保持较高增速。

K12:赛道优质,竞争激烈

在整个在线教育市场中,虽然高等教育占据了70%左右的市场规模,但是K12作为面对6-18岁学生的小初高教育,拥有受众基数大、需求天花板高等优势,且受益于人均消费水平提升以及二胎政策的人口红利等因素,近年来发展势头迅猛,有望成为最优的投资赛道。

根据艾瑞咨询的数据,K12在2009年的在线教育市场中仅占9%,然而去年已经达到了20%以上的占比。此外,据智研咨询在报告中的预测,2023年K12在线教育的市场规模与2018年相比,将会从302亿元直接涨到3672亿元,翻12倍之多。

那么,为什么K12在近几年实现了如此快速的增长呢?

这主要是因为,随着小初高学生的升学压力不断加大以及互联网普及程度的提高,K12逐渐成为刚需教育。而且,中学教育的试错成本很高,家长往往不愿意浪费孩子的时间学习质量低的课程。因此在K12在线教育的发展初期,家长们往往十分谨慎,市场率自然不高。

但随着K12在线教育发展至成熟阶段,学生及家长对于K12在线教育的信任度不断提高,因此市场率有望实现飞跃式提升。根据艾瑞咨询的估计,到2022年,K12教育的占比将提升到28%左右。

特别是此次疫情,虽然使得线下教学寸步难行,却带来了线上教学的试水,成为了K12教育的催化剂,培养了小初高学生们在线上课的习惯。

K12赛道的优质,自然吸引了资本的目光。根据鲸媒体的数据,今年上半年,K12赛道以126.75亿元成为融资金额最高的赛道。《北京商报》联合黑板洞察发布的《2019年度在线教育行业大数据报告》也显示,2019年教育行业融资金额TOP10全部为K12项目。

此外,以高等教育为主营业务的新东方在线,也开始调整布局,着力打造K12赛道。根据2020财报,新东方在线的K12付费学生人数从2019财年的57.2万猛增到2020财年的185.6万,同比增加224.5%。“展望未来,我们的K12教育业务分部仍将为我们的战略重点及长期增长助力”,新东方在线在财报中写道。

不过,优质赛道吸引了众多进行入者的竞争,营销成本居高不下,企业鲜有能盈利这。

例如,好未来、学而思以及猿辅导等龙头企业开始加强在K12赛道的战略布局,互联网巨头腾讯、阿里、百度、字节跳动也纷纷入局。同时,根据中国产业信息报告,K12教育的市场份额较为分散,两大巨头中的好未来仅占据3.29%、新东方仅占据3.02%。随着越来越多玩家进入K12赛道,竞争将会变得愈发激烈。

以新东方在线为例,2020财年的销售及营销开支高达8.72 亿,同比增长 96.40%。此前发布的盈利预警公告中也明确说明,其2020财年预计巨额亏损的主要原因在于K12业务的投资增加。对此,天风证券指出,这是由于业务的快速扩张,公司为了扩大市场知名度,通过多样化的营销活动来更精准地接触目标学生。

特别是每年的暑期抢夺生源大战,就像是K12机构们的一场烧钱大战,各大教育机构纷纷投入巨额营销费用进行宣传。有媒体报道,2019年暑期,仅十余家K12机构营销费用就达30亿至40亿元。

今年的暑期大战更加疯狂。据子弹财经报道,猿辅导、学而思网校、作业帮和跟谁学四家今年暑期营销的推广预算分别达到了15亿元、12亿元、10亿元、8亿元。照此推算,今年暑期大战的营销投入将远超45亿。

如此高的营销投入,来源于越来越高企的获客成本。据业内人士透露,线上获取有效用户单价成本超过1000/人。其中,首单用户的获取成本更高,达到了3000元左右。其实早在2018年,在线教育机构的获客成本占整个营收的比例就已经达到了40%,而且依然有上涨的趋势。目前来看,营销成本成为了K12企业最大头的支出。

这也就不难解释,为什么在线教育企业的收入喜人,却连连亏损。虽然K12赛道优质,但是在如此激烈的竞争环境下,获客成本高企带来了高昂的营销费用,而且并非所有的企业都能承担的起如此大的支出。因此我们有理由相信,营销费用可能会带来行业的重新洗牌,未来K12赛道的集中度将会进一步提高,究竟谁能笑到最后,且让我们拭目以待。

学前教育:乱象横生

K12赛道玩家众多,可是和学前教育赛道一比,那就是小巫见大巫了。

在线学前教育近年来异常火爆,新生代家长们抱着“不让孩子输在起跑线上”的想法,纷纷在孩子0-6岁期间就进行了学前教育。在这个背景下,随着互联网的发展,各类学前教育软件层出不穷。

可是,由于学龄前儿童的认知能力存在缺失,各类软件的功能五花八门。只要你在手机上的华为应用商场搜索“学前教育”相关字眼,立马会有各式各样的软件出现在你的面前,看的人眼花缭乱。

据易观数据统计,中国学前教育App中益智游戏占比26.7%、学科知识占比24.1%、认知占比14.6%,其中学科知识还包括拼音、数学、英语和其他学科的知识。可见,在线学前教育的分类较多,且行业集中度分散。

一名3岁孩子的妈妈谈到,她本来打算给孩子下载一些软件帮助学习,结果在应用商店搜到了一大堆软件,而且根本分不清哪个比较好。没办法只好把各种类型的都下载了一遍,结果出现了各种各样的问题,比如闪退、画质不清晰、发音不标准等。

“我觉得现在的学前教育软件又多又杂,而且好的软件太少了。小孩子现在正处于什么都不懂的状态,就像一张白纸一样,要是接触到了错误的教育可能会影响以后一辈子的学习。”该女士吐槽道。

对此,中国产业信息网认为,目前互联网学前教育市场仍处于探索期,尽管有少数厂商位于领先者象限,但也被处于务实者和创新者象限的其他厂商紧紧跟随。所以,在线学前教育的竞争格局并未稳定下来,可以预见未来厂商之间的竞争将更加激烈。

除了竞争格局不稳定以外,在线学前教育的商业模式也不清晰。学前教育企业似乎进入了“规模不经济”的怪圈,收入越大亏损也越大。

以主打在线青少儿英语的知名学前教育品牌VIPKID为例,财报数据显示,VIPKID的总营收从2017年的3.76亿,增长到2018年10月份的30亿元。但与此同时,其净亏损也从2017年的4.59亿扩大到22亿元。

此外,根据有关媒体的报道,截至2019年7月份VIPKID的运营利润率为-10%,净利率为-50%。同时,据新东方在线财报透露,2019财年学前教育业务上的毛损为30万元,亏损率为0.9%。

可见,亏损已经成为了学前教育企业的常态,而这背后的原因,其实是来自于较高的获客成本和教师薪资,以及较低的付费用户人均支出。

根据相关媒体数据,在VIPKID的首单成本里,教师薪资和获客成本分别所占的比例高达50%、45%;而在获客成本上,2018年VIPKID的获客成本从2017年的3.45亿元增长至12亿元。

此外,新东方在线2020财报中的一个数据变化吸引了新浪财经的注意力。2019财年,大学教育、K12以及学前教育的每名付费学生的人均开支分别为715、959、203,可见学前教育的人均付费金额远低于其他赛道。而在2020财年,学前教育的人均开支只有1元。对此,新东方在线解释为“产品线有所调整”,但这依然掩盖不了学前教育付费用户的人均支出极低的事实。

图二:新东方在线2020财年各赛道人均支出

高支出加上低收入,导致企业持续的亏损。商业模式不清晰是所有在线学前教育企业的通病,如何盈利依旧是困扰整个行业的一个大问题。学前教育并不能仅仅依靠在广告营销上烧钱来获取用户,而应该找到未来的发展方向,踏踏实实地把教育做好。只有这样,才能在乱象横生的行业现状中杀出一片天地。

综上所述,在线教育的每条细分赛道都进入了其特定的发展阶段,有对应的赛道特征。可是,并非条条大路通罗马,而选对赛道则是投资取胜的第一步。

责任编辑:戚琦琦

最近更新在线教育

- 【无讼乡镇】安顺“无讼乡镇”再添一员

- 人才需求正旺 近年来硕士研究生考试报名人数屡创新高

- 外教入主 外援助力 辽宁女排新赛季展新气象

- 运动生涯辉煌,执教之路仍不一帆风顺!马琳下课悬念重重,刘国梁尽在掌握

- 济南市第二人民医院开展2023年度新入职员工岗前培训

- 湖南娄星:重教育人 办好人民满意教育

- 海选报名截止!中华经典诵读大会在全国掀起文化热潮

- 越西县多措并举强化“组团式”帮扶组织保障

- 津药达仁堂刘淑:做创新国药领跑者,推进中医药现代化

- 推进数字化赋能教学质量提升

- @东马跑友 2023黄河口(东营)马拉松赛健康跑参赛须知来啦

- 秋招火热 产业变迁引领就业新方向

- 出国的“不二”之选 | 力迈剑桥中学课程特色

- 东海县西双湖派出所:织密治安“防护网” 筑牢秋季“防火墙”

- CBA常规赛:新疆伊力特胜江苏肯帝亚

- 护航企业“走出去”服务人才“引进来”

- 厦门科学城·同安区首届科技服务节落幕 “同企云”平台上线

- 南邮师生来到办学发轫地,共上“行走的思政课”

- 被动陷入监护缺失怎么办?“养老监护人”可以自主选择

- 天津:孩子们在活力校园动起来

- 第二届北京城市更新论坛闭幕 1500万人打卡城市更新街区

- 700吨!中广欧特斯助力湖南化工职业技术学院热水系统改造升级

- 自考可以复核哪些成绩?

- 深圳中考球类项目重点考查什么?难度如何?记者实测→

- 超6.8万亿!山东前三季度GDP增长6%